POLITICA

18 de febrero de 2015

Buitres: para el Citi, separar pagos del canje de otra deuda local

La filial local del banco ratificó que el país usó los bonos en divisa y ley local para múltiples operaciones y dijo que no es fiduciario del canje. Holdouts insisten con embargar.

Argentina, el Citibank y los holdouts comenzaron a mostrar sus cartas de cara a la audiencia del próximo 3 de marzo en el juzgado de Thomas Griesa, en la que el magistrado definirá nuevamente la suerte de los bonos en dólares emitidos bajo ley argentina que paga la sede local del banco estadounidense. En una serie de escritos en la que las partes repitieron argumentos, un emisario de la filial argentina del Citi ratificó que las series de bonos que participaron de las emisiones del canje también fueron empleadas para otras operaciones y que, al ser fungibles, "es imposible determinar" qué pagos corresponden a la reestructuración de deuda y cuáles no.

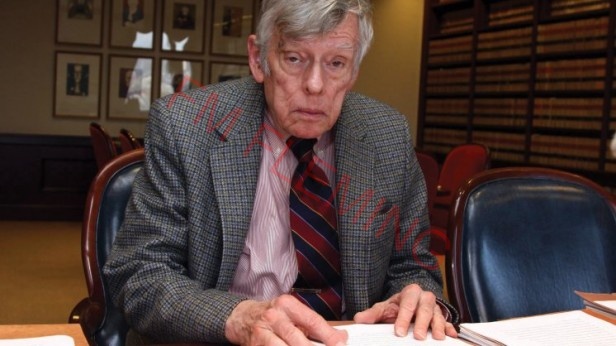

La separación de los objetos de los bonos había sido un pedido de Griesa al liberar "por única vez" los pagos de bonos en divisa de legislación argentina. El magistrado había pedido al Citibank delimitar qué series de bonos Discount correspondían a pagos de los canjes 2005 y 2010 y qué series correspondían, por ejemplo, al pago de la indemnización a Repsol por la estatización de YPF.

"Se me ha informado que la mayoría de los bonos de ley argentina fueron emitidos por la República en conexión con transacciones locales, y que algunos de esos bonos comparten el mismo ISIN (siglas en inglés de International Securities Identification Numbers, para identificar a los títulos) con un tipo de bonos emitido en conexión con el canje de 2005 conducido por la República", afirmó en un escrito el jefe del Tesoro y Soluciones Comerciales del Citi local, Federico Elewaut. "Es operacionalmente imposible determinar (...) cuándo o con qué propósito estos bonos de legislación argentina fueron emitidos, o quiénes pudieron haber sido sus propietarios previos.

El Citi, explicó Elewaut, no funciona como trustee o agente fiduciario del país, sino que recibe el dinero desde la Caja de Valores y lo deposita en las cuentas de unos 650 clientes individuales y 6 empresas que tienen bonos argentinos. También existen otras siete cuentas que reciben pagos correspondientes a bonos para terceros. Esa es la principal diferencia de estatus entre el Citibank local y el Bank of New York, agente fiduciario de la deuda emitida tanto en Europa como en Estados Unidos. Los pagos eran originalmente para clientes con cuentas en europa. "El que tendría que depositar en Europa es Caja de Valores, pero paradójicamente no tiene convenio con Euroclear (el equivalente a la Caja de Valores de ese continente)", explicó Guillermo Nielsen, quien ex secretario de Finanzas y uno de los arquitectos del canje 2005. "Usamos el Citi porque sí tiene convenio", continuó.

Para los holdouts, con NML de Paul Singer, a la cabeza, los bonos formaron parte del canje y, por lo tanto, deben ser embargables. Griesa autorizó los pagos en tres ocasiones "por única vez" y en una audiencia dijo que al formar parte del canje deberían estar sujetos a su sentencia, aunque todavía no se expidió de manera definitiva sobre la situación de esta deuda. Tanto el mercado como el Gobierno descuentan que los pagos continuarán liberados.

COMPARTIR:

Notas Relacionadas

Comentarios

Aun no hay comentarios, sé el primero en escribir uno!