FINANZAS Y MERCADO

14 de mayo de 2015

El agro busca crédito para retener la cosecha hasta el cambio de gobierno

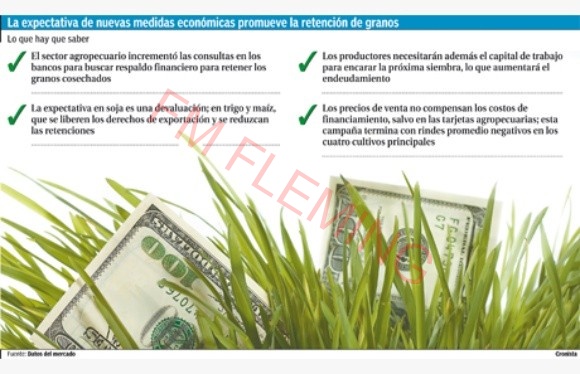

La baja de las commodities y aumento de costos lleva a los productores a buscar financiamiento para respaldar una eventual retención de la cosecha.

Se buscan mejores precios de venta, ante la expectativa de una devaluación, en el caso de la soja, y de una apertura en las exportaciones, en el caso de maíz y trigo, medidas que podría tomar un nuevo gobierno. Los costos financieros son altos.

En un año en que seguirán aumentando los costos pero se abren expectativas de cambio en las políticas económicas por el cambio de gobierno, el sector agropecuario incrementó sus consultas a los bancos privados para buscar un respaldo financiero con el fin de poder retener los granos en busca de mejores precios de venta.

Según coincidieron los bancos consultados y representantes del sector, los productores, en un contexto de baja de los precios de las commodities, quisieran retener soja, a la espera de una devaluación o un momento de menor oferta para obtener un precio mayor al actual de los molinos y aceiteras, y trigo y maíz, para beneficiarse de una apertura de las exportaciones y baja de las retenciones.

Sin embargo, la tasa de interés que ofrecen los bancos, que tiene como piso la tasa de las Lebac que vende el Banco Central, hoy por hoy implica un alto costo financiero frente al precio que podrían obtener los productores. Además, el sector pedirá más financiamiento tras un año de rindes promedio negativos en los cuatro cultivos principales.

Esta política de retención implica también el cierre de los préstamos por parte del Banco Nación (BNA), lo que hasta ahora derivó débilmente en los bancos privados y con más fuerza en los proveedores del sector.

"Ahora nuestro cliente están pensando en terminar su cosecha y cancelar los créditos en junio. Hacen consultas para atender las necesidades de la retención de granos para hacer más eficiente la comercialización. Es una línea que se consulta mucho y ahora hay una mayor cantidad de consultas", dijo Pablo Bullrich, gerente de Agronegocios de Santander Rio.

Para estos préstamos a un año de plazo es que el banco, con 14.500 clientes, está armando un producto con una tasa un poco más competitiva, ya que el 30% nominal actual es muy alta para el sector. La idea es abaratar el costo de los warrants, que pesa mucho en los préstamos pequeños pero garantizan el stock del producto.

La política del BNA de no renovar los préstamos a quienes no vendan los granos, porque implica un menor ingreso de divisas, podría derramar en una mayor demanda a los bancos privados, pero choca con los altos costos de financiamiento.

"Hay una mayor cantidad de consultas, porque hay incertidumbre entre retener y no retener. Tenemos las herramientas para respaldar al productor, pero no veo que se incremente mucho. Porque los precios futuros de venta no compensan el costo financiero de retener, sobre todo en soja. En trigo y maíz hay mayor esperanza por parte del productor de que se liberen las exportaciones, pero hoy no lo podés aseverar", dijo Marcelo McGrech, gerente de Banca Agropecuaria del Banco Galicia. En el banco, que cuenta con 15 mil clientes, son cautelosos y esperan "ver cómo se termina esta campaña para ver cómo se financia la próxima", agregó.

"Los precios están demasiado bajos. El productor se pregunta qué pasa si guarda el grano, si cambia el gobierno y bajan las retenciones y se liberan los derechos de exportación", coincidió Ernesto Ambrosetti, economista Jefe de la Sociedad Rural Argentina. "La soja se retiene para hacer frente a los pagos por granos y ante una expectativa de una devaluación. El maíz y el trigo, ante la expectativa de eliminar las trabas a las exportaciones", agregó. Aunque el respaldo financiero que se necesitaría es mayor porque al productor se le juntarían dos cosechas en un año.

Capital de trabajo

La demanda por un respaldo financiero para guardar los granos se superpone a las necesidades de financiar la próxima siembra.

"Se trata de un cliente con mayores necesidades en pesos por hectárea, pero que tiene un número proyectado de actividad que no es mejor", dijo Bullrich. El Santander Rio, que en 2014 creció 48% en la financiación al sector, ofrece líneas de capital de trabajo al 30% anual y la tarjeta Rio Agro, que creció 80% anual, ofrece tasa 0% hasta 270 días, según la alianza con los fabricantes de insumos, lo que promedia la tasa a un 20%.

En el Galicia, que creció 35% anual a marzo pasado, también se basan en la tarjeta Visa Rural. "Es eficiente desde el punto de vista del productor, que anda con el crédito en el bolsillo", explicó McGrech. "Se va a necesitar mayor capital de trabajo para enfrentar la próxima campaña con mayores costos, que se suma a una campaña que no es buena desde lo agronómico y mala desde lo económico", agregó.

Se abre un año de incertidumbre y desafíos, porque también pueden variar las formas de producir.

"No hay expectativa de acceder al crédito, lo que implica una baja aplicación de tecnología para no arriesgar capital de trabajo, salvo excepciones de rindes por arriba del promedio nacional", dijo Ambrosetti. Según explicó, el sector no resiste las altas tasas del mercado, salvo las tarjetas agropecuarias, ya que el BNA cobra una tasa efectiva del 40% y los privados del 50%.

El sector, como el resto de la economía, también redujo su nivel de inversiones. Pero ellas se canalizan a través de las líneas de inversión productiva a tasa subsidiada que promueve el Central al 19%.

COMPARTIR:

Notas Relacionadas

Comentarios

Aun no hay comentarios, sé el primero en escribir uno!